Kryptowährungsbesteuerung

Die Besteuerung von Kryptowährung ist von Land zu Land unterschiedlich

Wer Kryptowährung gekauft hat und sie nach den jüngsten Kursanstiegen (Stand: April 2021) wieder verkauft, realisiert dabei einen Gewinn, der zu versteuern ist. Dasselbe gilt, wenn jemand eine Kryptowährung gegen Zinsen verleiht.

Spekulationsfrist für Kryptos

In Deutschland gilt (ebenso wie in Österreich) für Kryptowährungen in steuerlicher Hinsicht eine einjährige Spekulationsfrist. Solche Fristen sind auch von anderen Assets wie Immobilien, Antiquitäten und Gold bekannt. Wer Kryptos ein glattes Jahr besessen hat und sie dann am Tag danach gewinnbringend verkauft, darf diesen Gewinn steuerfrei realisieren. Das ist günstiger als bei Aktien und sonstige Kapitalerträge, deren Gewinne immer mit der Kapitalertragssteuer von 25 % + Kirchensteuer + Soli versteuert werden, und zwar unabhängig von der Haltedauer.

Es ergibt sich für die klassischen Kapitalerträge je nach Kirchensteuerpflicht und -satz eine Steuerpflicht zwischen rund 27 bis 28 %.

Haltedauerabhängigkeit

Das gilt für Gewinne aus Aktien- und sonstigen Kapitalanlagen unabhängig von der Haltedauer. Allerdings gilt die Steuerfreiheit für Kryptogewinne nur, wenn es sich um ein und dieselbe Kryptowährung handelt. Wer im Verlaufe des Jahres Bitcoins gegen Ether oder umgekehrt etc. pp. tauscht (es gibt wahrscheinlich rund 7.000 Kryptowährung, löst damit ein sogenanntes steuerliches Ereignis aus. Ebenso gilt die Steuerfreiheit ausdrücklich nicht für auf Kryptos abgeleitete Derivate oder ETFs.

Wie viel Steuern werden bei Gewinnen vor der einjährigen Haltedauer fällig?

Wenn Steuern fällig werden, entstehen sie erst auf den Gewinn über dem Freibetrag von derzeit 600 Euro (Deutschland). Es ist nicht der Freibetrag für Steuern auf Kapitalanlagen (Deutschland: 801 Euro), sondern ein gesonderter Freibetrag, der beispielsweise auch für die Veräußerung von Antiquitäten oder Gold nach der Spekulationsfrist gilt. Die Besteuerung über diesem Freibetrag erfolgt nach dem persönlichen Einkommensteuersatz + Kirchensteuer und Soli. Der Gewinn über der Freibetragsgrenze muss freiwillig in der Einkommensteuererklärung angegeben werden (Zeile „private Veräußerungsgeschäfte“). Anleger müssen die genauen Daten (Termin, Umsatz) der Käufer und Verkäufe dokumentieren. Das gilt auch für Schenkungen.

Wie lässt sich die Dokumentation am besten realisieren?

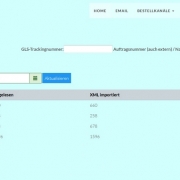

Exceltabellen akzeptiert kein Finanzamt, weil sie jederzeit geändert werden können. Bei Kryptowährungen gibt es aber die Besonderheit, dass die Daten aller Transaktionen in der Blockchain oder dem DAG (Directed Acyclic Graph, auf dem beispielsweise die Kryptowährung IOTA basiert) gespeichert werden, und zwar absolut nicht manipulierbar. Es liegt also auf der Hand, diese sichere Datenspeicherung auch für die Dokumentation gegenüber dem Finanzamt zu nutzen. Das sollte am besten über das eigene Wallet geschehen, in welchem die Kryptos aufbewahrt werden. Die Clouds der Kryptobörsen sind kein guter Ort für die Dokumentation, obgleich sie für einen etwas unbedarften Finanzbeamten zunächst etwas „offizieller“ als ein privates Wallet wirken könnten.

Kryptobörsen können offline gehen

Doch Kryptobörsen gehen pleite, werden gehackt oder sind vorübergehend offline. Das eigene Wallet sollte ein Hardware-Wallet sein. Dieses ist nicht manipulierbar und nur im kurzen Moment einer Onlineverbindung zu hacken. Solche Fälle wurden bislang noch nicht bekannt. Es gibt darüber hinaus spezielle Programme, welche über Schnittstellen zu Kryptobörsen die Daten auslesen und speichern. Damit erhalten Nutzer sogar einen tagesaktuellen Steuerreport.

Nicht zuletzt wird die EU die DAC8-Richtlinie auf Kryptos ausdehnen. Sie verpflichtet Banken und Finanzdienstleister, zu denen man auch Kryptobörsen zählt, zum automatischen Informationsaustausch. Die Finanzämter können auf diese Transaktionsdaten zugreifen. Das machen sie nur im Zweifelsfall, doch dann müssen die Daten der eigenen Steuererklärung mit den Transaktionsdaten übereinstimmen.

Mitwirkung der Banken bei Kryptowährung

Die deutschen Banken kooperieren schon seit den frühen 2000er-Jahren mit den Finanzämtern, Staatsanwaltschaften und Zollbehörden zwecks Unterbindung von Geldwäsche und Steuerhinterziehung. Die eigene Hausbank könnte also bei einem hohen eingehenden Geldbetrag einen Herkunftsnachweis verlangen. Dazu ist sie unter bestimmten Umständen sogar verpflichtet. Zu diesem Zweck sollten die Transaktionsdaten der Kryptoanlage lückenlos nachvollziehbar sein. Wenn das nicht der Fall ist, sind die Gewinne zu versteuern. Es gibt bei fehlendem Nachweis sogar den GAU eines auf null gesetzten Kaufpreises plus Wegfalls der Jahresfrist.

Dokumentieren von Vorgängen

Das könnte geschehen, wenn der Kauf der Kryptos von einem anderen Konto aus erfolgte und nicht mehr zu belegen ist. Ein auf null gesetzter Kaufpreis bedeutet: Das Finanzamt betrachtet den reinen Verkaufspreis als vollständigen Gewinn, also so, als ob jemand dem Verkäufer die Kryptos geschenkt hätte. Sollte also jemand einen Bitcoin im Jahr 2019 für 8.000 Euro gekauft und ihn im Jahr 2021 für 45.000 Euro verkauft haben (ein realistisches Szenario), müsste er bei fehlendem Nachweis des Kaufes nicht nur den Gewinn (45.000 Euro – 8.000 Euro = 37.000 Euro), sondern die kompletten 45.000 Euro versteuern, obgleich doch bei einem Nachweis sogar die überschrittene Spekulationsfrist zu belegen und damit der Gewinn steuerfrei zu realisieren wäre. Das ist mehr als ärgerlich.

Kommt die Spekulationsfrist den Anlegern in Kryptowährung entgegen?

Nach bisherigem Stand der Kursentwicklung: eindeutig ja. Der Bitcoin steigt im Wert, einige Kenner der Szene trauen ihm langfristig einen Wert zwischen 500.000 und 1.000.000 US-Dollar zu (einem einzigen Bitcoin). Ohne hierzu die Hintergründe thematisieren zu wollen, lässt sich doch sagen, dass die bisherige Kursentwicklung durchaus Gründe für sehr starken Optimismus liefert. Doch der Bitcoin und andere Kryptos schwanken im Wert. Wer nur hektisch kauft und verkauft, könnte sogar dabei Geld verlieren. Die Spekulationsfrist aber zwingt oder motiviert die Anleger zu Geduld, allein um Steuern zu sparen. Diese Geduld zahlt sich auch hinsichtlich der Kursentwicklung aus.

Gibt es steuerliche Gründe für den Kauf von Kryptoderivaten und -ETFs?

Wie schon oben erwähnt werden Gewinne aus Derivaten und ETFs grundsätzlich versteuert. Das muss dann nicht schlecht sein, wenn der Anleger im Rahmen eines diversifizierten Portfolios auch Aktien bzw. Derivate und ETFs auf andere Assets hält. Kommt es dort zu Verlusten, darf er diese mit den Gewinnen aus Kryptoderivaten und -ETFs verrechnen. Solche Verrechnungen sind innerhalb der betreffenden Anlageklassen (in diesem Fall: Derivate oder ETFs) zulässig, allerdings nur für ein Steuerjahr. Sie können nicht in kommende Steuerjahre übernommen werden. Es kann daher aus steuerlicher Sicht sinnvoll sein, auch Kryptoderivate und -ETFs zu kaufen.

Gelten die hier genannten Regeln für sämtliche Kryptowährung?

Nein, es lauert leider eine Steuerfalle wegen drei verschiedener Varianten der Kryptowährungen, die das Finanzamt steuerlich unterschiedlich behandelt:

- Payment-Token sind wie der Bitcoin zum Bezahlen gedacht. Sie werden derzeit stark spekulativ gehandelt und vom Finanzamt wie beschrieben als Spekulationsobjekte mit Steuerfreiheit nach der einjährigen Haltefrist behandelt.

- Utility-Token erfüllen eigentlich einen technischen Zweck. Ein Beispiel wäre der Ether für Bezahlvorgänge in der Ethereum-Blockchain, ein anderes der IOTA, den man für das IoT (Internet of Things) entwickelte. Das Finanzamt behandelt sie voraussichtlich ebenfalls als Spekulationsobjekte, doch diese Betrachtung könnte sich noch ändern. Es dürfte daher nützlich sein, die eventuell noch anfallenden Steuern bei einem Spekulationsgewinn auch nach einjähriger Haltefrist zur Sicherheit anzusparen.

- Security-Token geben emittierende Unternehmen wie eine Aktie oder Anleihe aus. So werden sie auch steuerlich behandelt. Sie sollen ein Geschäftsmodell absichern. Der Ripple vom Ripple Lab könnte eventuell so betrachtet werden.

Noch komplizierter ist der Bereich Decentralized Finance, in welchem ihre Assets dezentral für Zinsen verleihen. Steuerlich gilt dieser Bereich derzeit als ungeklärt, doch es dürften die üblichen Kapitalertragssteuern anfallen.

Dieser Artikel stellt keine Steuer- und Rechtsberatung dar, sondern ausschließlich eine persönliche Meinung.

Internetquellen (Zugriff 02. April 2021)

1. Bitcoin Steuer.

2. Wie werden Kryptos versteuert.

3. Steuerfallen vermeiden.

Buchempfehlungen:

1. Grundlagen der Besteuerung von Krytowährungen im Betriebsvermögen.

2. Besteuerung und Bilanzierung von Bitcoin & Co.

3. Besteuerung und Wirtschaftsprüfung im Kontext der Digitalisierung

e-Trado GmbH

e-Trado GmbH

Quick Guide Bitcoin: Wie Sie sich auf die finanzielle Transformation vorbereiten. Mit rasanter Geschwindigkeit bringt die digitale Transformation alternative Zahlungsmittel hervor: sogenannte Kryptowährungen. Weltweit führend ist der Bitcoin. Einige nutzen ihn als Spekulationsobjekt, andere zur Vermögenssicherung, wiederum andere möchten mit ihm den Zahlungsverkehr 24/7 und unabhängig von Zwischenhändlern durchführen.

Eine Krypto-Steuer wie für den Wertpapierhandel gibt es bisher nicht. Stattdessen werden Kryptowährungen als Einkünfte aus privaten Veräußerungsgeschäften besteuert. Wenn du eine Sache beachtest, bleiben Kryptowährungen sogar komplett steuerfrei.

Kryptowährungen wie Bitcoin, Ethereum, Ripple, Litecoin, NEO, IOTA, EOS oder Monero locken immer mehr risikofreudige Anleger an.

Die Bedeutung des Wortes „bar“ als „vor den Augen nachzählend“ wie es in Wahrigs Wörterbuch heißt, erhielt schon zu mittelhochdeutscher Sprachzeit den besonderen Spin hin zu dem, was man heute als Barzahlung bezeichnet. Bargeld ist in der deutschen Öffentlichkeit ein sensibles Thema, denn es gibt nicht wenige, die sich vor einem Bargeldverbot fürchten.

„Per se Risiko“

Interview: Hermann-Josef Tenhagen und Hendrik Buhrs von Finanztip über Kryptowährungen als Anlage

Die Redaktion des Internet-Ratgebers Finanztip informiert Verbraucher über Themen wie Geldanlage, Kredite, Versicherungen und Steuern. Chefredakteur Hermann-Josef Tenhagen und Geldanlage-Experte Hendrik Buhrs erklären, warum Bitcoin aus ihrer Sicht nicht zur Geldanlage taugt, und schauen auch auf geplante Digitalwährungen.

Krypto-Investments sollen in Deutschland besteuert werden – und das ist gut so

Die grundsätzliche Bevorzugung gegenüber Aktien und anderen Assetklassen lässt sich nicht mehr länger rechtfertigen. Einige Punkte sollte die Politik aber nachschärfen.